Содержание:

Фундаментальный анализ акций используется для определения финансового состояния компании. В интересах долгосрочных инвесторов выбирать надежные акции, и фундаментальный анализ помогает им в этом. Если же вы собираетесь делать множество сделок в течение дня и зарабатывать на курсовой разнице цен, тогда вам приглянется технический анализ.

Принимать решения о покупке или продаже акций, безусловно, стоит на основании прогноза специалистов. Кто-то доверяет экспертам, например, выбирает авторитетного блогера в нужном сегменте бизнеса и ориентируется на его прогнозы. Кто-то верит аналитикам, кто-то — собственной стратегии, кто-то идет против рынка и надеется на этом заработать. Специалисты проводят технический и фундаментальный анализ рынка акций, делают предположения о движении рынка и дают свои рекомендации.

- Согласно фундаментальному анализу, в такой бизнес инвестировать выгодно, поскольку можно зафиксировать прибыль, когда цена акции достигнет справедливой стоимости.

- Однако российский рынок в связи с его низким уровнем капитализации не вызывает особого интереса.

- При этом цены на телевизоры могут взлететь из-за роста курса доллара, а Макар из-за этого — отложить покупку.

- Следовательно, одним из ключевых показателей, который необходимо включить в вероятностную таблицу коэффициентов, является уровень ставки ФРС США.

- Когда горизонт инвестирования на несколько циклов вперед, бумагу можно покупать на любой стадии, не дожидаясь благоприятной точки входа.

Нужно выбирать и инвестировать в компании с сильными долгосрочными перспективами. Выбирайте только те компании, чьи продукты или услуги будут использоваться через десять, двадцать, сорок лет. Как правило, инвестируйте в компании с отношением долга к собственному капиталу меньше единицы. Можно использовать это соотношение при первоначальном отборе акций или проверить его, читая финансовые отчеты компании. Например, если хотите отфильтровать компании с коэффициентом P/E между значениями (5 – 18) и дивидендной доходностью между (1-3%), тогда нужно задать эти параметры и после этого получить список акций. Нужно понимать, что для получения многократной прибыли,например, в 5-кратном или 10-кратном, придется оставаться в инвестициях в течение длительного срока, поэтому важно выбрать фундаментально сильные компании.

Базовый минимум фундаментального анализа: финансовая отчетность

Для корректного сравнения бумаг финансовые показатели соотносятся и с количеством, и с ценой акций. Такое соотношение дает важные оценочные коэффициенты — мультипликаторы. Именно с помощью мультипликаторов производится основное сопоставление акций, позволяющее определить их недооцененность или переоцененность. Поскольку цель фундаментального анализа — определить недооцененность или переоцененность бумаг, то необходимо сопоставлять финансовые результаты с текущей стоимостью ценных бумаг. Поэтому стоимость акций — это один из важнейших факторов.

2, показывает, что восстановлению/падению экономики способствовало изменение денежно-кредитной политики государства, а именно рост и падение стоимости заимствования. Однако у любой математической модели существует один существенный изъян, который не позволяет применять ее на протяжении различных циклов и стадий развития экономики, — тренд. Для целей сравнительного анализа инвестор группирует отраслевые показатели компаний в отечественные и зарубежные (развитые страны и развивающиеся страны). — для целей слияния и поглощения используется показатель чистой приведенной прибыли аналогично способу расчета стоимости компании как «проекта». — методики, которые используют статистические алгоритмы прогнозирования.

Даже если вы не профессионал в трейдинге, и не обладаете достаточным временем и опытом для изучения рынка, можно положиться на них. В итоге инвестор может построить график, отражающий изменения во времени факторов, участвующих в построении вероятностной таблицы, изменения экономической конъюнктуры и динамики роста/падения фондовых индексов. Следовательно, одним из ключевых показателей, который необходимо включить в вероятностную таблицу коэффициентов, является уровень ставки ФРС США.

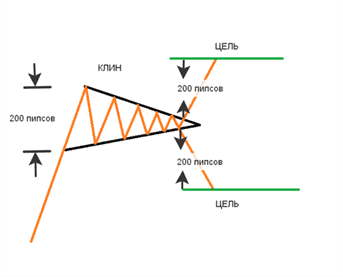

Трендам присущ ряд характеристик. Рассмотрим их подробней.

Если ценовой график удерживается выше неё, значит на рынке доминируют покупатели, если же цена спускается ниже — ждите распродаж. Как мы можем видеть ручная оценка анализ акций компаний акций практически совпадает с математической. Оценка насколько акции будут продолжать двигаться в том же направлении благодаря импульсу, который уже за ними стоит.

CBSE ने जारी की 10वीं -12वीं परीक्षाओं की डेट शीट , जानिए कब से शुरू होंगी … – Angwaal News

CBSE ने जारी की 10वीं -12वीं परीक्षाओं की डेट शीट , जानिए कब से शुरू होंगी ….

Posted: Wed, 18 Dec 2019 08:00:00 GMT [source]

Полезно изучить конкурентов компании перед инвестированием. Определите, что делает компания, чего не делают конкуренты. Более того, ответьте себе на вопрос, почему вы инвестируете именно в эту компанию, а не в кого-либо из её конкурентов. Ответ должен быть убедительным, например, уникальная точка продажи, конкурентное преимущество, будущие перспективы, низкая стоимость продукта, ценность бренда и тд. Общий долг компании – важный фактор, на который стоит заострить внимание, перед инвестированием.

Рост прибыли

Определившись с перспективными отраслями для инвестиций, мы переходим непосредственно к фундаментальному анализу компаний, представляющих данные отрасли. Стабильная отрасль — отрасль с устойчивым и перспективным ростом, https://finprotect.info/ выше среднего роста по стране. В 2009 году, например, Россия была крупнейшем в мире экспортером природного газа, вторым по величине экспортером нефти, и третьим крупнейшим экспортером стали и первичного алюминия.

Поэтому крайне важно сравнивать мультипликаторы только схожих по бизнесу компаний. Дедукция — это применение общего правила к частному случаю. Например, снижение цен на золото вызывает снижение доходов у золотодобытчиков. Если мы наблюдаем на биржах снижение золотых котировок, то вероятнее всего доходы золотодобывающих компаний упадут и в этот раз. Дедукция применяется, например, и в сравнении мультипликаторов.

Фундаментальный анализ фондового рынка — минимум, который должен знать каждый инвестор

Для российских акций в среднем это соотношение сейчас составляет 8x, для иностранных – часто превышает 18x. Всё, что есть в нашем распоряжении – это финансовые отчёты изучаемых эмитентов и основы фундаментального анализа, которые помогут отобрать акции действительно выдающихся компаний. Прежде, чем вы начнёте исследовать страницы этого сайта – ознакомьтесь с принципами Бенджамина Грэма, которые мы используем при проведении фундаментального анализа фондового рынка и изучении финансовых отчётов. P/E (капитализация / прибыль) – отношение биржевого размера компании к её годовой прибыли. Это указывает на то, что компания зарабатывает много относительно своей общей стоимости на рынке.

На их основе проводят технический анализ фондового рынка и принимают торговые решения. Каждый инвестор хотел бы приобрести акции по минимальной стоимости, когда они находятся «на дне», а сбыть — по максимальной. Технический анализ акций позволяет предсказать направление движения котировок и определить наиболее выгодные точки для входа и выхода из сделки. Он применим к разным финансовым инструментам — ценным бумагам, валютам, фьючерсам, облигациям — и особенно эффективен для краткосрочных вложений. Факторы, которые могут оказать влияние на финансовые результаты и стоимость акций, могут быть количественными (quantitative) и качественными (qualitative). Количественные факторы — имеющие числовое значение — используются при сравнении их влияния или построении математической модели.

В отдельные моменты благодаря позитивной конъюнктуре рынков сбыта они могут предложить дивидендную доходность выше 10%. Именно этот мультипликатор все вспоминают, когда заходит речь о стоимостном инвестировании. Подход Бенджамина Грэма состоял в том, чтобы сначала чётко определить, что вы покупаете и нужно ли это покупать, и только после этого заходит речь об определении справедливой стоимости. Американский фондовый рынок гораздо старше российского, но даже на российском рынке есть много компаний, которые стабильно платят дивиденды на протяжении 10 и более лет. Фундаментальный анализ фондового рынка с помощью коэффициентов, предложенных Бенджамином Гремом и Дэвидом Доддом. Сначала он смотрит на показатели отрасли в целом, а потом переносит их на отдельные компании, пытаясь установить зависимости.

Также важную роль играет то, ведет ли компания бизнес в стране с быстрорастущим ВВП или в условиях

рецессии

. Очевидно, нет смысла инвестировать в компанию по производству компакт-дисков. Облачные накопители развиваются так быстро, что эти продукты со временем станут не актуальны. Этот пункт крайне важен при анализе компании, после этого будете знать продукты/услуги компании, кто возглавляет ее (учредители/промоутеры), эффективность управления, конкурентов и тд. Это основные параметры отбора акций, сформулированные Бенджамином Грэмом в книге «Разумный инвестор» для пассивных инвесторов. Для активных инвесторов требования чуть скромнее, но смысл не меняется.

Когда корреляция равна 0, то зависимости между двумя активами нет. Учитывая такие закономерности при фундаментальном анализе, инвесторы могут спрогнозировать движение актива и заработать на этом. Например, если выручка и чистая прибыль падают из года в год, то на это есть какая-то причина. Рост показателей говорит, что бизнес развивается, а руководство принимает правильные решения в управлении.

Главное, на что стоит обратить внимание, – это присвоенная акции рекомендация (покупать, держать или продавать) и целевая цена на 12-месячном горизонте. Текущая цена акции не должна превышать её балансовую стоимость, представленную в последнем отчёте более, чем в 1,5 раза. Однако, значение мультипликатора «цена/прибыль» ниже 15 оправдывает более высокое значение мультипликатора «цена/балансовая стоимость».